Совсем недавно Walmart Inc. наряду с другими розничными сетями отчитывался о сверхдоходах в потребительском секторе, что давало возможность многим трейдерам поставить на то, что, во-первых, экономика не испытывает сверхинфляционных перегрузок, а даже если и так, ритейл станет тихой гаванью в бушующем море кризисных активов. Однако уже в первом квартале этого года были предвестники ухудшающегося положения розницы, что дало нам с вами возможность рассмотреть не столь радужный вариант для этого сегмента. Что же, похоже, события развиваются именно по этому сценарию.

Сигналы от ритейла беспокоят рынки: Walmart распродается

Walmart является крупнейшим в мире ритейлером, магазины которого служат символом низких цен и основой корпоративной американской культуры, известной своим, мягко говоря, минимализмом. Если кто-то и должен был процветать в нынешних экономических условиях, то это должен был быть крупный ритейлер.

На это было несколько причин. Во-первых, в сложные времена часть потребителей с крепким семейным бюджетом отказывается от более дорогих брендов и обращается к услугам розничных сетей. Во-вторых, крупным ритейлерам есть на чем сэкономить в сложные времена, играясь со складскими запасами и ассортиментом. В-третьих, в сложный период ритейлеры могут закупать более дешевый товар, предлагая своим покупателям возможность дополнительно сэкономить.

И все же в понедельник сеть вновь предупредила о снижении прибыли – уже во второй раз чуть более чем за два месяца. Это зловещий знак для всего потребительского сектора и экономики США в целом.

Очевидно, дело не в том, что Walmart теряет клиентов. На самом деле их привлекает низкая цена. Ранее в этом году компания заявила, что в периоды инфляции все клиенты – семьи с низким, средним и высоким доходом – становятся более внимательными к цене. Это побуждает их делать покупки в Walmart. Теперь ожидается, что продажи в тех же магазинах в США во втором квартале, за исключением топлива, увеличатся примерно на 6%, что даже немного превышает его предыдущий прогноз роста на 4-5%.

Проблема в том, что по мере того, как потребители становятся более бережливыми, они меняют свои покупательские привычки таким образом, что это гораздо менее полезно для крупных розничных сетей.

Во-первых, средняя сумма чека снижается.

Во-вторых, при инфляции в США на самом высоком уровне за 40 лет – а инфляция цен на продукты питания уже достигает двузначного процента – американцы тратят больше на то, что им нужно, например, на продукты питания и потребительские товары, а не на то, что они просто хотят, например, одежду и предметы домашнего обихода. Это сказывается на доходах, потому что обычные товары более прибыльны, чем продукты питания, наценка на которые не так уж высока.

Здесь сети поджидает еще одна необходимая, но болезненная операция: дополнительные уценки, чтобы распродать по дисконту нагромождение продуктов, которые уже не покупают стесненные в средствах покупатели. Ситуации не помог тот факт, что Walmart нарастил запасы на фоне цепочек поставок в конце прошлого года, забив склады под завязку предметами интерьера и подобными товарами.

Как и конкурирующая компания Target Corp., Walmart стремится сбросить свои излишки товарных запасов. В то время как Walmart добивается успехов в очистке таких предметов, как предметы домашнего обихода и электроника, ей все еще необходимы дополнительные специальные предложения, чтобы побудить покупателей тратить деньги на одежду. Вместо того чтобы трудности разрешились относительно быстро, как рассчитывали маркетологи Walmart в мае, ритейлер теперь ожидает усиления давления на свой непродовольственный бизнес во второй половине года. Однако в одном моменте компания все же получила свои пять минут славы: начало сезона школьных расходов было обнадеживающим.

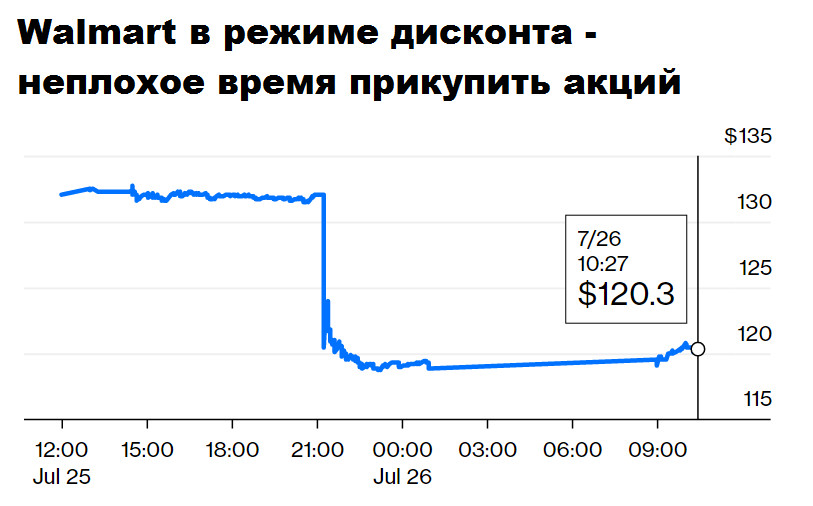

Тем не менее все это должно сказаться на прибыли во втором квартале и за весь год, поскольку Walmart прогнозирует, что скорректированная прибыль на акцию упадет на 13% в текущем финансовом году. Акции упали на целых 10% на постсессионных сделках.

Новая волна скидок может помочь нейтрализовать последствия инфляции, а при сдержанной инфляции – даже принести хороший профит. Но какая-либо выгода для американских потребителей может прийти слишком поздно. На фоне более высоких цен на продукты питания и топливо они также пропускают эти стимулирующие выплаты в 2021 году и борются с более высокой стоимостью займов и первыми признаками охлаждения рынка труда.

Если Walmart, с его мастерством скидок и огромным опытом сокращения расходов, пострадает, ущерб от более пугливых покупателей будет еще больше в других местах. Мы уже видели, как Bath & Body Works Inc. сократила прогнозы. Маловероятно, что это будет последний из менее мускулистых конкурентов Walmart, сделавший это в этом сезоне отчетности.

Здесь есть еще пара факторов, которые не дают мне покоя.

Так, Walmart заявил в феврале, что его клиентская база очень похожа на население США. Если это так, то его предупреждение о прибыли является красным флагом не только для компаний розничной торговли и гостиничного бизнеса, но и для двигателя экономики США. Рецессия дышит ФРС в затылок. И это уже отлично ощутил розничный сегмент – последний бастион потребительских привычек.

Далее, с некоторыми поправками мы можем экстраполировать текущую ситуацию ритейла на сегмент онлайн-продаж. У последних есть аж два преимущества: возможность удовлетворения спроса в период локдаунов, и возможность снизить расходы за счет экономии на персонале и складских помещениях. Поэтому следует также обращать внимание на сигналы от онлайн-магазинов и оценивать ситуацию в совокупности.

Однако если вы планируете вложиться в акции компаний, то, пожалуй, акции ритейлеров с крепким дисконтом – именно то, что вам нужно, поскольку за время рецессии некоторая часть населения Америки обеднеет и станет постоянным клиентом крупных дискаунтеров, а значит, на волне восстановления прибыли таких ритейлеров будут только расти.