В четверг индекс доллара упал к самым низким уровням более чем за месяц. И одной из главных причин отступления гринбека стали отчеты по рынку труда в США. А также то, как гармонично их публикации совпали по времени с 2-дневным выступлением Джерома Пауэлла. В четверг глава Федеральной резервной системы заявил о достаточной уверенности регулятора в том, что уровень инфляции приближается к целевому показателю 2%. Напомним, что именно при таких условиях политики готовы начать цикл смягчения. Что касается сроков, то пока рынкам предложена формулировка «в какой-то момент в этом году».

И чтобы еще больше перестраховаться, Джером Пауэлл все-таки предупредил, что дальнейший прогресс в борьбе с инфляцией пока «не гарантирован». Однако, по мнению политика, нет оснований полагать, что экономика США находится под краткосрочным риском рецессии. А в опубликованной также вчера «Бежевой книге» даже отмечено, что «экономическая активность немного выросла с начала января».

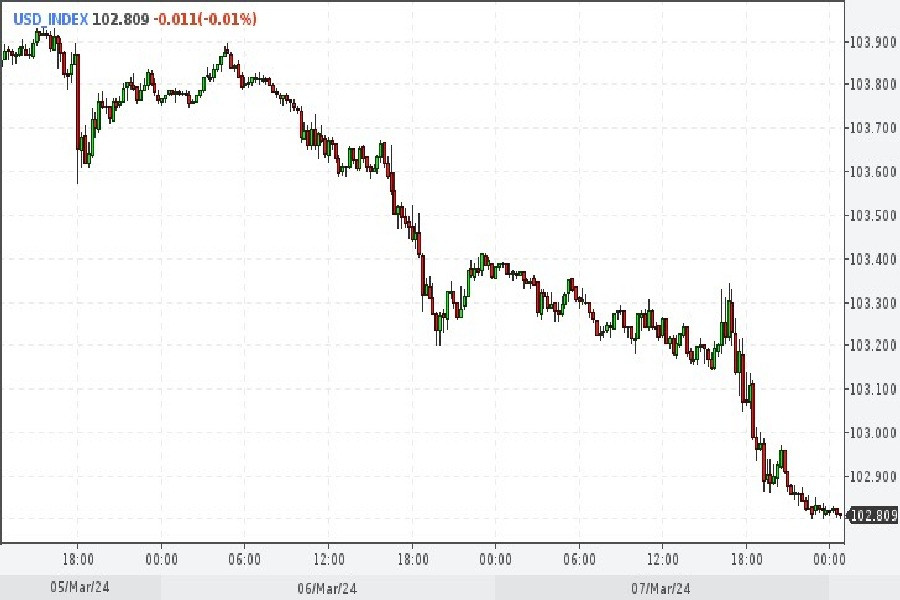

То есть доллар США, который укреплялся по отношению к своим партнерам по корзине валют именно благодаря сильной и устойчивой американской экономике, этот ресурс почти исчерпал (график 1). Теперь американская валюта сильнее реагирует на, так сказать, обратную сторону этой медали – негативную. И поскольку снижение процентных ставок в этом году неизбежно, в центре внимания рынков оказался только один вопрос: «Когда это самое снижение начнется?».

Кстати, одним из главных предварительных условий снижения инфляции до целевых 2% Джером Пауэлл назвал ослабление рынка труда. И в этом плане уходящая неделя уже принесла гринбеку сразу несколько таких поводов для падения.

Полученные данные показали замедление рынка труда в США

Вакансии JOLTs. Число новых вакансий в январе снизилось до 8 863 млн. Но прогнозы ожидали еще большего сокращения этого показателя – до 8,9 млн.

ADP. Уровень занятости в частных компаниях за февраль вырос на 140 тыс. Но при этом все-таки не дотянул до прогноза в 150 тыс.

Безработица. Заявки на пособие по безработице выросли больше, чем ожидалось.

Увольнения в феврале были самыми высокими с 2009 года.

Исходя их этих отчетов можно сделать вывод, что рынок труда в США остывает, но удерживается на более сильных позициях, чем ожидают прогнозы.

Напомним, что доллар теперь малочувствителен к хорошим новостям, зато бурно реагирует на новости не очень хорошие и тем более плохие. Поэтому главный отчет по американскому рынку труда должен быть действительно феерическим, чтобы придать гринбеку импульс роста.

Как обычно, накануне публикации NFP свои прогнозы представили 10 ведущих банков мира.

RBC Economics – 260 тыс. При этом рост в основном будет происходить за счет сфер досуга, гостеприимства, здравоохранения и государственного сектора.

Deutsche Bank – 225 тыс. Рост числа рабочих мест будет умеренным, а почасовая зарплата замедлится до 0,2%.

CIBC – 220 тыс. За последние несколько месяцев массовый найм увеличился, и эта тенденция может продолжиться в феврале. Но самой важной частью отчета о зарплате являются поправки. Учитывая масштабы и волатильность изменений, произошедших в последнее время, похоже, существуют равные шансы либо укрепить, либо свести на нет недавнюю картину рынка труда.

Commerzbank – 200 тыс. В США по-прежнему высокий спрос на рабочую силу, поэтому ежемесячный рост занятости больше не ослабевает. В то же время в стране снова повысилась иммиграция.

SocGen – 200 тыс. и рост среднего заработка на 0,3%.

Wells Fargo – 195 тыс., а средний почасовой заработок снизится до 0,2% в течение месяца наряду с нормализацией спроса и предложения на работников.

TDS – 190 тыс., рост заработной платы снизится до 0,1% за месяц после бума в январе.

NBF – 190 тыс. При условии, что уменьшение количества увольнений компенсируется снижением первичных заявок на пособие по безработице в период с января по февраль.

Danske Bank – 180 тыс., средний почасовой заработок достигнет 0,2% за месяц.

Citi – 145 тыс. Причем предыдущие показатели (за декабрь и январь), вероятно, были усилены устаревшими факторами сезонной корректировки. Средний почасовой заработок вырастет на 0,4% (м/м), средняя почасовая оплата увеличится на 4,6% (г/г).

Официальные прогнозы выставлены на отметке 200 тыс. (в январе было 353 тыс.). А уровень безработицы во всех без исключения прогнозах составляет стабильные 3,7%.

Рынки все еще видят начало смягчения политики Федеральной резервной системы в июне. Однако февральские NonFarm Payrolls могут откорректировать эти ожидания и усилят надежды на скорое снижение ставок.

В сценарии вялого роста числа рабочих мест и дальнейшего снижения среднего почасового заработка вектор действий получит более «голубиное» направления. Любой показатель NFP ниже 100 тыс. (но все еще положительный) может оказать такое влияние на рынки. В таком случае доллар США рискует оказаться совсем без кислорода.

Соответственно NonFarm Payrolls на уровне 200 тыс. или больше дадут американской валюте свежий глоток воздуха для роста.

Дополнено

- Изменение числа занятых в частном несельскохозяйственном секторе – 223 тыс. (прогноз – 160 тыс. ранее – 177 тыс.)

- Уровень безработицы, февраль 3,9% (прогноз – 3,7%; ранее – 3,7%)

- Средняя почасовая зарплата – 0,1% м/м (прогноз – 0,2%, ранее – 0,5%)

- Средняя почасовая зарплата – 4,3% г/г (прогноз – 4,4%; ранее – 4,4%)